Vladimir Aras

O primeiro relatório global do GAFI sobre conformidade estatal em lavagem de dinheiro

O tráfico de pessoas, os crimes ambientais e a mineração ilegal também aparecem na lista de ameaças mensuradas.

12/08/2022 às 11h25, Por Vladimir Aras

O Grupo de Ação Financeira Internacional tomou público seu primeiro relatório global sobre o estado de eficácia dos sistemas e conformidade de 120 jurisdições com os seus padrões de prevenção à lavagem de dinheiro, ao financiamento do terrorismo e à proliferação do financiamento de armas de destruição em massa (PLD/CFT/CFP).

O relatório denominado Report on the State of Effetiveness and Compliance with the FATF Standards contém informações coletadas durante a atual rodada de avaliações mútuas do GAFI (4ª Rodada) e dados extraídos das avaliações conduzidas no mesmo período pelos nove órgãos regionais similares ao GAFI – a exemplo do GAFILAT (América Latina), do APG (Ásia/Pacífico)) e do MONEYVAL (Europa) – conhecidos como FATF-style Regional Bodies. A metodologia adotada nessas avaliações mútuas feitas por pares (peer review) é a mesma desde 2013.

Na data de finalização do relatório, 120 das 206 jurisdições comprometidas com as 40 Recomendações do GAFI haviam passado por avaliações mútuas com ciclo completo. Muitas delas mostraram avanços concretos nos campos legislativo e institucional e, em alguns casos, na elaboração de políticas públicas PLD/CFT/CFP baseadas em análise de riscos (risk-based approach).

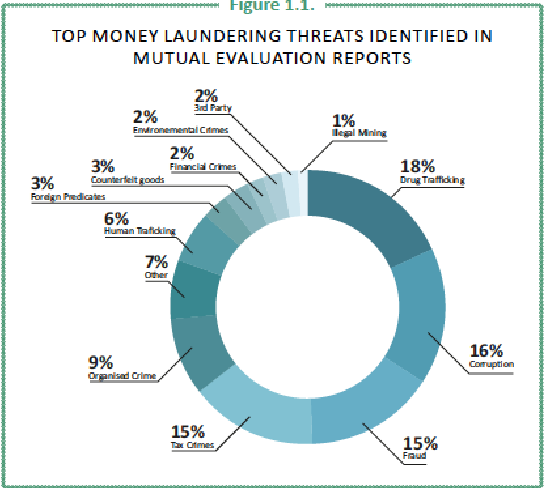

Entre os principais riscos identificados nos diversos países avaliados estão, na ordem de importância, o tráfico de drogas, a corrupção, as fraudes, os crimes tributários e o crime organizado. O tráfico de pessoas, os crimes ambientais e a mineração ilegal também aparecem na lista de ameaças mensuradas.

Ao agregar dados desse inventário de quase uma década, o relatório oferece uma visão geral da atual conformidade técnica e das pontuações de eficácia dos sistemas PLD/CFT/CFP desses países em relação aos padrões universais de prevenção à lavagem de dinheiro e ao financiamento do terrorismo e da proliferação.

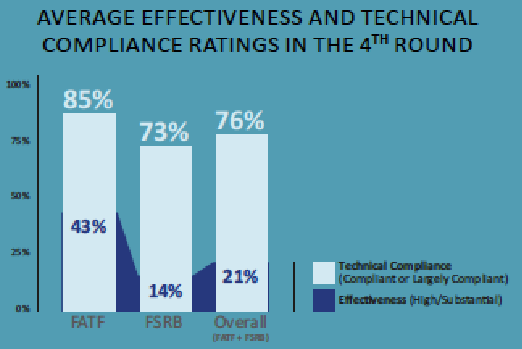

As pontuações de eficácia foram baseadas nos dados dos 120 Relatórios de Avaliação Mútua publicados no site do GAFI em dezembro de 2021. Pode-se constatar que 76% dos países analisados implementaram com razoável grau de conformidade as 40 Recomendações do GAFI. Este percentual era de apenas 36% em 2012, ano anterior ao da implantação da atual metodologia de avaliação mútua.

O relatório é dividido em 7 capítulos:

Capítulo 1: Avaliação de risco, coordenação e definição de políticas

Capítulo 2: Cooperação Internacional

Capítulo 3: Supervisão

Capítulo 4: Medidas preventivas

Capítulo 5: Transparência e propriedade efetiva

Capítulo 6: Inteligência financeira, investigações de lavagem de dinheiro, processos e confisco

Capítulo 7: Financiamento do terrorismo e da proliferação

Segundo o presidente do GAFI, Marcus Pleyer:

“Nenhum país pode alegar ter uma estrutura nacional perfeita para lidar com a lavagem de dinheiro, o terrorismo ou o financiamento da proliferação. Alguns países podem ser mais fortes do que outros, mas em toda a Rede Global e particularmente no que diz respeito à implementação efetiva de leis, regulamentos e políticas, todos os países ainda precisam fazer progressos mais tangíveis. Cada fraqueza do nosso lado é uma oportunidade do lado dos criminosos e financiadores do terrorismo. Estamos determinados a reduzir essas deficiências comuns e fortalecer nossa abordagem global à lavagem de dinheiro, financiamento do terrorismo e proliferação.”

Com base na metodologia do GAFI e de acordo com o grau de conformidade, os países são classificados em “Compliant” (C), “Largely Compliant” (LC) e nas categorias “Partially compliant” (PC) e “Not compliant” (NC), a retratar jurisdições conformes, intensamente conformes, parcialmente conformes e desconformes.

No tocante ao grau de efetividade, os scores podem ser de “High level of effectiveness” (HE), “Substantial level of effectiveness” (SE), “Moderate level of effectiveness” (ME) e “Low level of effectiveness” (LE), variando entre um baixo, um moderado, um substancial e um alto nível de eficiência.

Para a aferição dessa pontuação, o GAFI considera sobretudo as Recomendações 3, 5, 6, 10 11 e 20, conhecidas como Big Six, que correspondem à criminalização da lavagem de dinheiro e do financiamento do terrorismo, às sanções financeiras direcionadas relacionadas ao terrorismo e a seu financiamento, diligência devida em relação aos clientes (CDD), manutenção de registros e comunicação de operações suspeitas.

Segundo o relatório, no tema da persecução criminal, vários países avançaram na adoção de leis e na criação de unidades de inteligência financeira (UIF) – como o COAF brasileiro, o TRACFIN francês e o FINCEN norte-americano. No entanto, as investigações e ações penais por branqueamento de capitais e financiamento do terrorismo “continuam a ser raras na maioria dos países, particularmente em casos complexos ou que envolvam um elemento transfronteiriço, apesar de alguma forte cooperação internacional entre os países.”

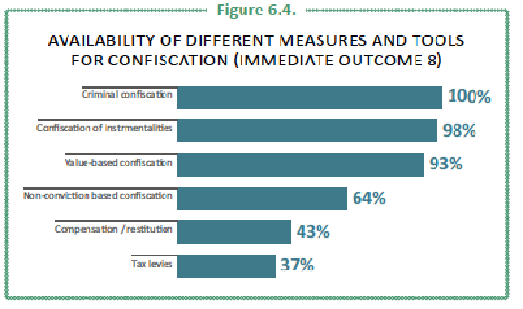

Porém, o relatório ainda traz um dado desanimador. As estatísticas de recuperação de ativos continuam baixas, pois “apenas uma pequena fração de todos o produto dos crimes é recuperada”. A solução desse problema exige esforços domésticos e articulação de organismos internacionais, além da criação ou fortalecimento de redes internacionais de recuperação de ativos, tais como a RRAG latino-americana e a CARIN europeia.

Para vencer os desafios que se apresentam no campo criminal, diz o relatório, “Os países precisam melhorar significativamente o funcionamento das estruturas de persecução penal, aumentando a especialização, priorizando operações de enfrentamento à lavagem de dinheiro em larga escala e visando redes de financiamento do terrorismo de acordo com os riscos identificados em cada localidade”. Os países devem também “aplicar penas proporcionais e dissuasivas” a essas formas de criminalidade.

Outro segmento muito relevante do estudo, objeto do capítulo 5, analisa os sistemas para promoção da transparência e para monitorar beneficiários finais ou efetivos, ou seja, os verdadeiros titulares de estruturas empresariais ou societárias. O relatório relembra que empresas de fachada (shell companies) são largamente utilizadas para a lavagem de dinheiro e a ocultação patrimonial. A avaliação retrata um cenário no qual “apenas 52% das jurisdições avaliadas têm leis e estruturas regulatórias adequadas”, para o registo da identidade dos verdadeiros titulares de pessoas jurídicas.

No capítulo 5, o relatório ressalta que as autoridades regulatórias e de persecução criminal devem ter atribuição para acesso direto e imediato a esses registros societários de pessoas jurídicas, temas que são objeto das Recomendações 24 e 25, atualizadas em 2022. Tais bases de dados centralizadas são essenciais para o rastreamento e a localização de ativos.

A Recomendação 24, emendada em 2022, trata da transparência e da titularidade ou propriedade efetiva de pessoas jurídicas:

Recomendação 24

[Tradução não oficial]

Transparência e titularidade das pessoas jurídicas

Os países devem avaliar os riscos de uso indevido de pessoas jurídicas para lavagem de dinheiro ou financiamento do terrorismo e tomar medidas para evitar o seu uso indevido. Os países devem garantir que haja informações adequadas, precisas e atualizadas sobre os reais beneficiários e o controle de

pessoas jurídicas que possam ser obtidas ou acessadas de forma rápida e eficiente pelas autoridades competentes, através de um registo de beneficiários reais ou de um mecanismo alternativo. Os países não devem permitir que as pessoas jurídicas emitam novas ações ao portador ou warrants de ações ao portador e tomem medidas para evitar o uso indevido das ações ao portador e warrants de ações ao portador já existentes. Os países devem tomar medidas efetivas para garantir que acionistas e diretores designados não sejam usados indevidamente para lavagem de dinheiro ou financiamento do terrorismo. Os países devem considerar facilitar acesso aos dados de verdadeira propriedade e informações sobre seu controle, para que instituições financeiras e APNFDs no cumprimento dos deveres estabelecidos nas Recomendações 10 e 22.

Os dados constantes do Relatório de Conformidade e Eficácia de 2022 servirão para orientar os avaliadores e os países examinados na 5ª Rodada de Avaliações Mútuas, para a adequada implementação das 40 Recomendações e dos demais standards do GAFI, inclusive aqueles relativos ao meio ambiente e ao mercado de moedas e ativos virtuais, um ecossistema muito propício à lavagem de dinheiro e ao financiamento de atividades criminosas.

Siga o Acorda Cidade no Google Notícias e receba os principais destaques do dia. Participe também dos nossos grupos no WhatsApp e Telegram

Mais Notícias

Vladimir Aras

Testemunhas sem rosto e devido processo legal: o caso Snijders vs. Países Baixos (2024)

Johan Snijders foi acusado da prática de um homicídio cometido na Holanda em 2002

23/04/2024 às 14h48

Vladimir Aras

A Corte da Haia e as obrigações positivas: o diferendo russo-ucraniano

A CIJ declara a responsabilidade internacional da Rússia por violar dois tratados.

04/04/2024 às 21h33

Vladimir Aras

A Convenção 112 entrou em vigor

A Convenção relativa à Transferência de Pessoas Condenadas, do Conselho da Europa (COE) entrou em vigor internacional para o Brasil...

24/10/2023 às 08h36

Vladimir Aras

Dever de devida diligência na investigação criminal

Neste caso, o STJ aplicou a jurisprudência da Corte IDH

21/09/2023 às 12h43

Vladimir Aras

O mandado de prisão expedido pelo TPI contra Putin

Putin será preso? Muito provavelmente não. Não enquanto estiver no poder em Moscou, encastelado no Kremlin, em seu interminável mandato...

05/09/2023 às 13h25

Vladimir Aras

Feitiços e fetiches: o habeas tranca-inquérito

O caso levado a julgamento perante a 6ª Turma do STJ ocorreu em São Simão, um município de 20 mil...

03/08/2023 às 16h22